Apa itu PBV? Dalam dunia investasi saham, pemahaman terhadap rasio keuangan menjadi kunci utama dalam menilai seberapa menguntungkan suatu investasi. Salah satu rasio yang cukup populer dan penting untuk dipahami adalah Price to Book Value (PBV). Dalam artikel ini, kita akan membahas konsep dasar PBV, cara menghitungnya, dan bagaimana menganalisisnya untuk menilai apakah suatu saham sedang murah atau mahal.

Daftar isi :

Apa Itu PBV dan Mengapa Penting?

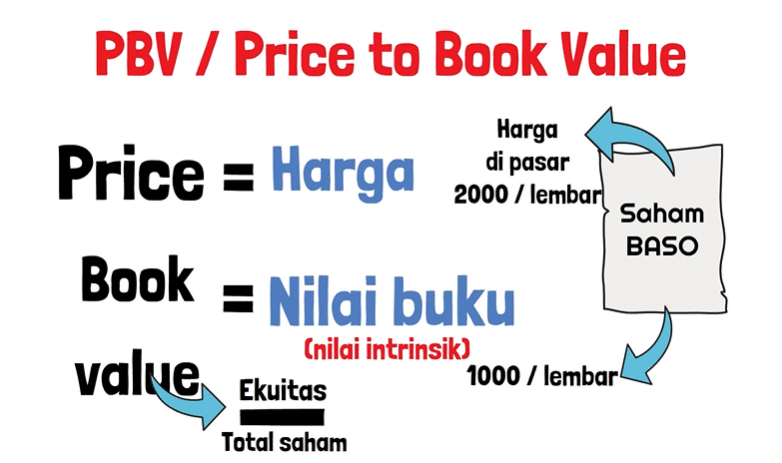

PBV merupakan singkatan dari Price to Book Value, yang dapat diartikan sebagai perbandingan antara harga pasar saham dengan nilai buku per lembar saham. Nilai buku sendiri mencakup nilai intrinsik atau nilai asli yang dimiliki oleh suatu perusahaan. PBV menjadi relevan karena dapat membantu investor menilai sejauh mana harga saham mencerminkan nilai riil perusahaan.

Konsep Dasar PBV: Kasus Perusahaan Bakso

Misalnya, kita ambil contoh perusahaan bakso dengan kode saham BASO, dihargai 2 ribu per lembarnya. Namun, apakah harga ini murah atau mahal? Untuk mengetahui hal ini, kita perlu memahami nilai intrinsik atau nilai buku per lembar saham. Nilai buku dihitung dengan membagi ekuitas perusahaan dengan total lembar saham yang beredar.

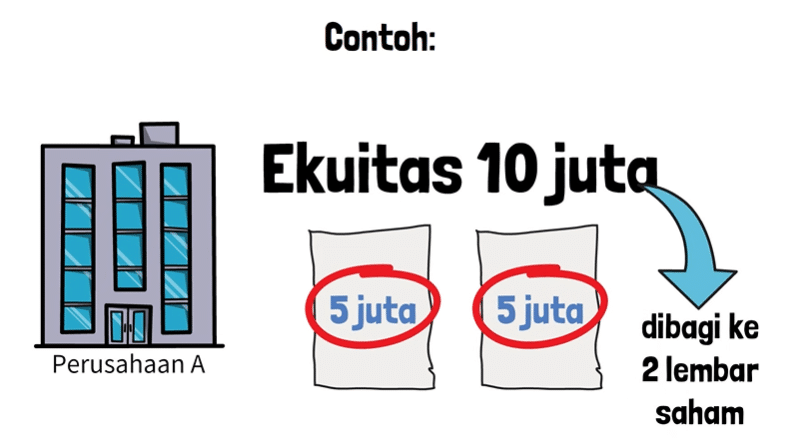

Contoh sederhana, jika perusahaan A memiliki ekuitas 10 juta dan terbagi menjadi 2 lembar saham, maka nilai intrinsik per lembar saham adalah 5 juta. Jika perusahaan bakso BASO memiliki ekuitas 10 juta dan total saham 10 ribu lembar, maka nilai intrinsiknya adalah 1.000 rupiah per lembar saham.

Menghitung PBV: Alat Analisis Harga Saham

PBV dihitung dengan membagi harga pasar per lembar saham dengan nilai buku per lembar saham. Dalam contoh BASO, dengan harga pasar 2 ribu dan nilai intrinsik 1.000, PBVnya adalah 2 (2 ribu dibagi 1.000).

Interpretasi PBV: Murah atau Mahal?

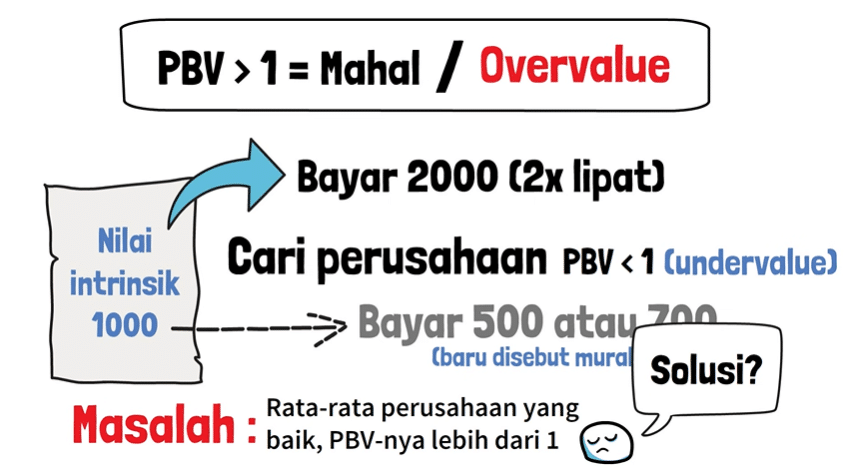

PBV di atas 1 menandakan harga saham lebih tinggi dari nilai buku, yang bisa diartikan sebagai overvalue atau mahal. Sebaliknya, PBV di bawah 1 menandakan undervalue atau potensial murah. Namun, kebanyakan perusahaan baik memiliki PBV di atas 1.

Analisis Lebih Lanjut: Bandingkan dengan Sebelumnya dan Sejenis

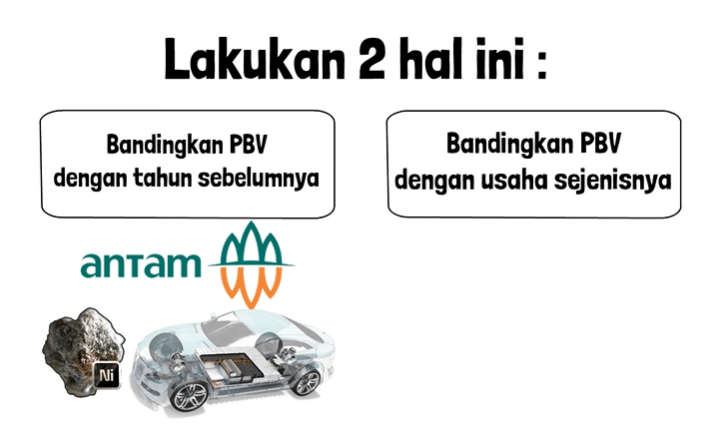

Jika PBV suatu saham di atas 1, perlu dilakukan analisis lebih lanjut. Pertama, bandingkan dengan PBV tahun-tahun sebelumnya untuk melihat tren. Kedua, bandingkan dengan perusahaan sejenis untuk menilai posisi relatifnya.

Contohnya, kita bisa membandingkan PBV Antam dengan bank-bank besar di Indonesia. Jika PBV Antam jauh di atas rata-rata sektor, bisa dianggap mahal. Sebaliknya, jika PBV saham tertentu di bawah rata-rata sektor, bisa dianggap potensial undervalue atau murah.

Kesimpulan: PBV Sebagai Alat Bantu Pemilihan Saham

Meskipun PBV hanya satu dari banyak rasio keuangan, penggunaannya dapat memberikan gambaran awal apakah suatu saham layak dibeli. Kombinasi dengan rasio keuangan lainnya, seperti Return on Equity (ROE), dapat memberikan pemahaman yang lebih komprehensif terkait kesehatan dan potensi pertumbuhan perusahaan.

Baca Juga :

Jadi, walaupun investasi saham kadang terasa kompleks, pemahaman terhadap rasio keuangan seperti PBV dapat memberikan landasan yang kuat untuk membuat keputusan investasi yang lebih baik. Ingatlah, jangan malu untuk terus belajar dan menjadikan pengetahuan sebagai senjata utama dalam dunia saham. Semoga artikel ini memberikan pemahaman lebih lanjut dan mempermudah langkah Anda dalam memilih investasi saham yang cerdas.